Статьи

14.11.2016. Тема статьи:

Что такое

АСК НДС-2

Налогоплательщики сдают электронные декларации по НДС, содержащие показатели книги покупок и книги продаж.

В 2015 году ФНС запустила ПК АСК НДС-2 для контроля деклараций.

Справка

Аббревиатура ПК АСК НДС-2 расшифровывается как «программный комплекс автоматизированного контроля за налогом на добавленную стоимость, вторая версия». В конце 2013 года ФНС впервые запустили ПК АСК НДС-1.

С этого момента ФНС берет под контроль данные об операциях, облагаемых НДС.

Через год ФНС отчиталась о двойном сокращении неправомерных попыток возместить налог, что добавило бюджету 102 млрд. рублей. В начале 2015 года ФНС запустила вторую версию программы АСК НДС-2.

Аббревиатура ПК АСК НДС-2 расшифровывается как «программный комплекс автоматизированного контроля за налогом на добавленную стоимость, вторая версия». В конце 2013 года ФНС впервые запустили ПК АСК НДС-1.

С этого момента ФНС берет под контроль данные об операциях, облагаемых НДС.

Через год ФНС отчиталась о двойном сокращении неправомерных попыток возместить налог, что добавило бюджету 102 млрд. рублей. В начале 2015 года ФНС запустила вторую версию программы АСК НДС-2.

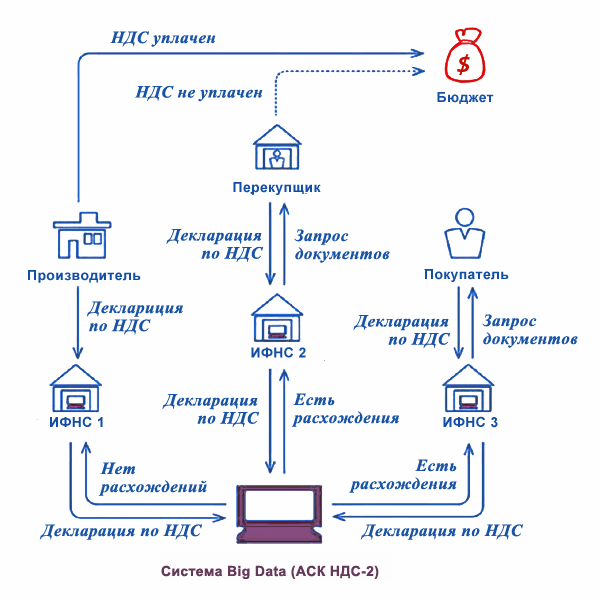

Работа ПК АСК НДС-2 направлена на выявление организаций, не уплачивающих НДС и не отражающих соответствующие начисления налога в налоговой декларации.

Вся информация накапливается в системе Big data, которая используется для обработки данных ПК АСК НДС-2.

Таким образом, все отчеты по НДС (а значит, и все счета-фактуры) теперь попадают в общероссийскую базу (

Программа нацелена на сравнение данных о каждой операции по цепочке движения товара.

Big Data (Большие данные) - система обработки огромных объёмов данных, сформировавшаяся в конце 2000-х годов, альтернативная традиционной системе управления базами данных (СУБД) .

Определяющие характеристики Больших данных (Big Data):

Определяющие характеристики Больших данных (Big Data):

- объём данных,

- скорость обработки данных,

- многообразие одновременной обработки различных типов данных.

Алгоритм работы АСК НДС-2

- Программа сопоставляет НДС, начисленный продавцом (по данным его книги продаж), и НДС, принятый к вычету покупателем (по данным его книги покупок).

- Если эти данные не совпадают, программа выясняет, что не так:

отразил ли реализацию продавец и насколько правомерно покупатель заявил вычеты по налогу. - Все происходит без участия инспектора:

в адрес покупателя и продавца налоговая автоматически отправляет требования пояснений. - На ответ есть пять дней, а после местная инспекция начинает проверку.

- В итоге налогоплательщики либо сами исправляют ошибки по выплатам, либо получают уведомление о доначислении.

Схема работы АСК НДС-2

ИТОГ:Внедрив ПК АСК НДС-2 налоговики фактически автоматизировали классическую «встречную проверку», для большей эффективности еще и внеся необходимые поправки в Налоговый кодекс, которые начали работать с начала 2015 года. Использование новых технологий «Больших данных» позволяет автоматически сопоставлять данные контрагентов, оперативно выявлять и пресекать незаконную деятельность компаний-мошенников, не исполняющих свои налоговые обязательства. Теперь ФНС, выявив несоответствия в отчетности покупателя и продавца, может истребовать у компаний счета-фактуры и первичную документацию. А у компании, которая не подтвердила получение налоговых требований или уведомлений, налоговики могут заблокировать счета.

Как работают налоговики и АСК НДС-2

- Вы сдаете декларацию по НДС.

- Система самостоятельно анализирует данные по каждой операции по цепочке движения товара и выявляет налоговые разрывы в операциях, по которым вычет есть, а НДС не уплачен.

- Автоматически фиксируются недобросовестные плательщики НДС, выстраивается древо связей с остальными участниками товарооборота.

- Совокупность полученных данных позволяет налоговикам установить выгодоприобретателя по налоговым вычетам НДС.

Им может стать совершенно любая организация или ИП, претендующие на налоговый вычет - ведь право на вычеты получает тот, кто покупает товары (работы или услуги) у своих контрагентов, предъявляющих сумму налога (п. 2 ст. 171 НК РФ). - Либо сдал нулевую декларацию по НДС.

- Либо вообще ее не сдал.

- Либо сдал декларацию, но в книге продаж не отразил счет-фактуру, выданную в ваш адрес (или исказил данные).

- При выявлении в НДС-декларации противоречий система автоматически формирует требование о представлении пояснений.

- Далее следуют иные мероприятия налогового контроля.

Допустим, выявлен налоговый разрыв.

Для установления получателя необоснованной налоговой выгоды уже в рамках камералки проверяющие могут использовать расширенный перечень мероприятий налогового контроля: запрос объемного перечня документов, осмотра помещений, территорий, опрос сотрудников и т.п. ... - Добросовестные налогоплательщики тоже под прицелом.

Большинство проверок после выявления налоговых разрывов заканчиваются неблагоприятно.

Претензии проверяющих по нарушениям третьих лиц могут быть предъявлены именно к добросовестным компаниям и с большей вероятностью к тем, у кого есть имущество. Даже в случаях, когда вы сами взаимодействуете с добросовестным контрагентом, но в цепочке есть «серые» или «черные» компании. - Количество налоговых проверок, инициированных благодаря АСК НДС-2 растет и, как показывает судебная практика, большинство этих проверок увенчались победой налоговиков в форме доначислений или отказов в вычетах.

- Налоговики продолжают совершенствовать налоговое администрирование НДС.

На подходе новый программный комплекс АСК НДС-3.

Что означает «налоговый разрыв»?

Это когда ваш контрагент:Таким образом, зачастую вся головная боль от АСК НДС-2 вызвана ошибочным действием/бездействием наших контрагентов или наличием взаимоотношений у них с фирмами-однодневками.

| Copyright © Москва

Краткий Справочник Бухгалтера: сайт КСБух

|

|

|