Статьи

14.12.2018. (дополнение от 19.02.2019. 25.12.2019) Тема статьи:

Новый налог на самозанятых c 1 января 2019

В Налоговый Кодекс внесен новый спецрежим - налог на профессиональный доход (НПД)

(в порядке эксперимента).

(Федеральный закон N 425-ФЗ от 27.11.2018)

(в порядке эксперимента).

(Федеральный закон N 425-ФЗ от 27.11.2018)

Президент России подписал закон о спецрежиме для самозанятых (N 422-ФЗ от 27.11.2018).

Эксперимент будет проходить в четырех регионах:

- Москва

- Московская область

- Калужская область

- Татарстан

еще 19 субъектов РФ:

Санкт-Петербург, Воронежская, Волгоградская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская, Челябинская области, Красноярский и Пермский края, Ненецкий автономный округ, Ханты-Мансийский автономный округ - Югра, Ямало-Ненецкий автономный округ, Республика Башкортостан.Эксперимент продлится десять лет - с 1 января 2019 г. по декабрь 2028 г. Участвовать в эксперименте могут граждане, которые получают доход от своей деятельности и не привлекают наемных работников по трудовым договорам.

Режим можно использовать, если доход не превысит 2,4 млн руб. в год (≈200 тыс. руб. в месяц). Спецрежим можно совмещать с работой по трудовому договору. Самозанятые будут уплачивать налог с доходов от реализации товаров, работ, услуг, имущественных прав:

- физлицам по ставке 4%,

- индивидуальным предпринимателям и юрлицам по ставке 6%.

Что даст спецрежим самозанятым

После перехода на уплату налога на профдоход можно будет не платить:- - НДФЛ с доходов, которые облагаются налогом на профдоход;

- - НДС (кроме "ввозного");

- - страховые взносы (их можно будет перечислять добровольно).

Самозанятые и лица, занимающиеся частной практикой, подлежат обязательному соцстрахованию на случай временной нетрудоспособности и в связи с материнством в случае, если они добровольно уплачивают за себя страховые взносы в ФСС РФ.

Такие лица приобретают право на получение страхового обеспечения при условии уплаты ими страховых взносов, за календарный год, предшествующий календарному году, в котором наступил страховой случай.

Взносы уплачиваются единовременно либо по частям не позднее 31 декабря текущего года начиная с года подачи заявления о добровольном вступлении в правоотношения по обязательному социальному страхованию.

Стоимость страхового года определяется как произведение МРОТ и тарифа страховых взносов, увеличенное в 12 раз.

(Письмо Минтруда России от 28.11.2018 N 17-0/ООГ-1613)

- - 4% с дохода от реализации физлицам;

- - 6% с дохода от реализации ИП для использования в предпринимательской деятельности и юрлицам.

Инспекция исчислит сумму налога и пришлет уведомление с реквизитами для уплаты через мобильное приложение "Мой налог". Как происходит расчет и оплата налога

По итогам календарного месяца налоговая будет сама подсчитывать размер налога с вашего дохода.Куда идет налог

До 12-го числа следующего месяца вы получите уведомление с суммой для оплаты, которую необходимо будет уплатить до 25-го числа.

Если сумма налога составляет менее 100 рублей, то она добавляется к сумме налога в следующем месяце.

В мобильном приложении Сбербанк Онлайн можно подключить услугу «Автоплатеж», тогда налог будет списываться автоматически без комиссии за перевод.

Уплаченный налог попадает в бюджет того региона, в котором находится трудовая деятельность налогоплательщика.

Часть налога (37%) идет в фонд медицинского страхования. Это дает возможность налогоплательщику получить бесплатное медицинское обслуживание. Какие существуют льготы для плательщика налога на профессиональный доход Налогоплательщики вправе рассчитывать на налоговый вычет.

Если вы платите налог 4%, то можете получить налоговый вычет в размере 1% от облагаемой налоговой базы,

если 6% — то в размере 2% от соответствующей облагаемой налоговой базы.

Максимальная сумма налогового вычета — 10 тыс. руб.

ФНС самостоятельно уменьшит сумму налога на сумму налогового вычета. Самозанятые не освобождаются от уплаты налога на имущество физлиц, а предприниматели - еще и от обязанностей налогового агента. Дополнительные преимущества нового спецрежима:

- - не надо применять онлайн-кассу. Для предпринимателей есть уточнение: касса не потребуется только для доходов, которые облагаются налогом на профдоход;

- - не придется сдавать никакие декларации.

Кто вправе и кто не вправе применять спецрежим

Новый спецрежим смогут применять физлица и предприниматели, которые ведут деятельность в регионе, где проходит эксперимент. При этом физлицам регистрироваться в качестве предпринимателей не нужно (если только это не требуют правила ведения определенного вида предпринимательской деятельности). У тех, кто применяет данный спецрежим, не должно быть работников. Однако для привлечения помощников по ГПД ограничений нет. Спецрежим можно совмещать с работой по трудовому договору. Доход от этой трудовой деятельности будет облагаться так же, как доход несамозанятого гражданина.Спецрежим не смогут применять те, кто:

- - получил за календарный год доходы больше 2,4 млн руб. Этот размер законодатели не смогут изменить, пока идет эксперимент;

- - реализует подакцизные и маркированные товары;

- - перепродает товары (кроме личных вещей) и имущественные права;

- - добывает или реализует полезные ископаемые;

- - ведет посредническую деятельность;

- - доставляет товары с приемом платежей в пользу других лиц (кроме такой доставки с применением ККТ, которую зарегистрировал продавец товаров);

- - применяет другие режимы налогообложения;

- - ведет предпринимательскую деятельность, облагаемую НДФЛ.

Например, это поступления:

- - от продажи недвижимости и транспорта;

- - передачи имущественных прав на недвижимость (кроме аренды или найма жилья);

- - реализации долей в уставном капитале, паев в паевых фондах кооперативов и ПИФов, ценных бумаг и производных финансовых инструментов;

- - выполнения услуг и работ по ГПД, в которых заказчиком выступает нынешний или бывший работодатель. Бывшим будет считаться работодатель, от которого самозанятый уволился менее двух лет назад.

Как перейти на уплату налога на профдоход

Начать применять спецрежим можно будет после постановки на учет.Заявление подается через мобильное приложение "Мой налог".

Сняться с учета можно будет через это же приложение.

«Мой налог» — это официальное приложение ФНС России для плательщиков налога на профессиональный доход.

Как вести деятельность на спецрежиме

Все расчеты с клиентами нужно будет проводить через приложение "Мой налог".Программа сформирует чек и направит всю информацию о расчете в инспекцию.

Чек нужно будет передавать покупателю не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

Внимание: организации и предприниматели не вправе будут учитывать расходы на покупки у самозанятого без его чека.

Штрафы

За нарушение порядка или сроков передачи сведений о расчетах в инспекцию будут штрафовать.Санкция составит 20% суммы расчета. Если правила нарушены повторно в течение шести месяцев, штраф составит сумму расчета.

Минимальный размер санкции не ограничен.

То есть если не передать сведения на сторублевый расчет, штраф составит 20 руб. (при условии, что это не повторное нарушение).

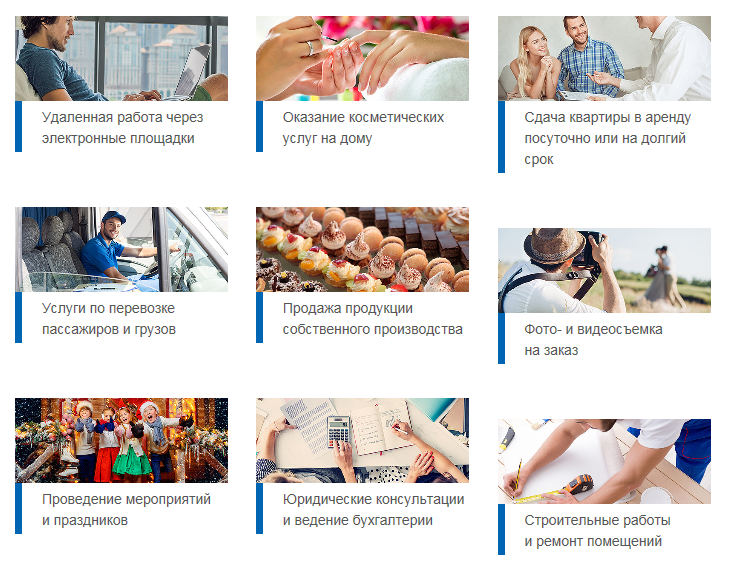

Для кого вводится новый спец режим

Постановление Правительства РФ от 19.02.2019 N 160

"О внесении изменений в Правила подсчета и подтверждения страхового стажа для установления страховых пенсий"Периоды уплаты за себя страховых взносов в ПФР плательщиками налога на профессиональный доход

будут включаться в страховой стаж. Одновременно устанавливаются особенности подсчета страхового стажа. Так, в частности, если общая сумма страховых взносов, уплаченных в течение календарного года, составила не менее установленного фиксированного размера страхового взноса на ОПС , с учетом положений абзаца седьмого пункта 5 статьи 29 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации", в страховой стаж засчитывается период, равный соответствующему расчетному периоду (по общему правилу - календарный год, либо со дня подачи заявления о добровольном вступлении в правоотношения по ОПС по день подачи заявления о прекращении правоотношений по ОПС). Если общая сумма уплаченных страховых взносов, составляет менее фиксированного размера страхового взноса, в страховой стаж засчитывается период, определяемый пропорционально сумме уплаченных страховых взносов, но не более продолжительности соответствующего расчетного периода, определяемого в соответствии с абзацем четвертым пункта 5 статьи 29 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации". См. Постановление Правительства РФ от 02.10.2014 N 1015 (ред. от 05.12.2018)

"Об утверждении Правил подсчета и подтверждения страхового стажа для установления страховых пенсий" >>>

Пример

Самозанятый гражданин в течение первого месяца свой профессиональной деятельности получил:

Расчет НПД

от организации выручку в размере 100 000 руб.,

от физических лиц — в размере 50 000 руб.В этом случае сумма вычета будет равна 2 500 руб.В дальнейшем налогоплательщик сможет применить вычет в сумме не более 7 500 руб.

(100 000 руб. х 2% + 5 000 руб. х 1%),

НПД к уплате в бюджет за первый месяц составит 5 500 руб.

((100 000 руб. х 6%) + (50 000 руб. х 4%) – 2 500 руб.).

(10 000 руб. – 2 500 руб.).

| Copyright © Москва

Краткий Справочник Бухгалтера: сайт КСБух

|

|

|