Статьи

15.01.2013. Тема статьи:

Налоговая декларация по форме 3-НДФЛ

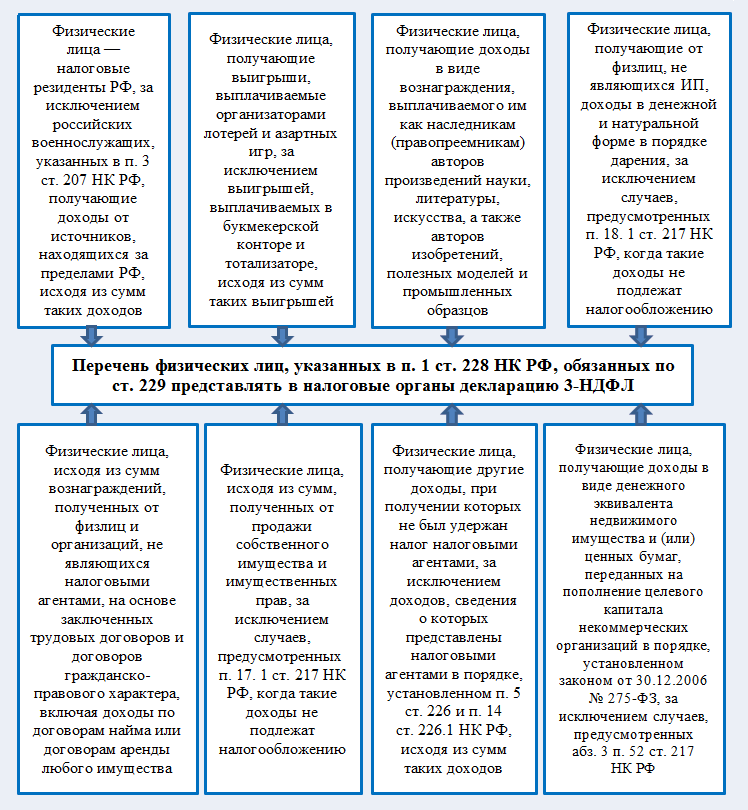

Налоговым кодексом РФ на физических лиц, получающих доходы в течении года, возложена обязанность самостоятельно исчислять и уплачивать налог с таких доходов на основании налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) (статьи 228 и 229 НК РФ).

Кто сдает декларацию по форме 3-НДФЛ:

- физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, - по суммам доходов, полученных от осуществления такой деятельности;

- нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, - по суммам доходов, полученных от такой деятельности;

- иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента, выданного в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации" (далее – Закон № 115-ФЗ) в случаях, если общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком исходя из доходов, фактически полученных от трудовой деятельности, превышает сумму уплаченных фиксированных авансовых платежей за налоговый период; патент аннулирован в соответствии с Законом N 115-ФЗ.

- физические лица - исходя из сумм вознаграждений, полученных от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

- физические лица - исходя из сумм, полученных от продажи имущества, принадлежащего этим лицам на праве собственности и имущественных прав, за исключением случаев, предусмотренных пунктом 17.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению;

- физические лица - налоговые резиденты Российской Федерации, за исключением российских военнослужащих, указанных в пункте 3 статьи 207 НК РФ, получающие доходы от источников, находящихся за пределами Российской Федерации, - исходя из сумм таких доходов;

- физические лица, получающие другие доходы, при получении которых не был удержан налог налоговыми агентами, - исходя из сумм таких доходов;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), - исходя из сумм таких выигрышей.

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- физические лица, получающие от физических лиц, не являющихся индивидуальными предпринимателями, доходы в денежной и натуральной формах в порядке дарения, за исключением случаев, предусмотренных пунктом 18.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению.

- физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30 декабря 2006 года N 275-ФЗ "О порядке формирования и использования целевого капитала некоммерческих организаций", за исключением случаев, предусмотренных абзацем третьим пункта 52 статьи 217 НК РФ.

Налоговая декларация о доходах физических лиц (форма 3-НДФЛ) за год указанными категорями должна быть представлена в территориальный налоговый орган по месту учета налогоплательщика не позднее 30 апреля.

При этом на физических лиц, которые намерены воспользоваться имущественными и социальными налоговыми вычетами указанный срок не распространяется. Правом на вычет можно воспользоваться в течение всего года.

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) по доходам за год представляется налогоплательщиками по форме, утвержденной приказом Федеральной налоговой службы от 10.11.2011 № ММВ-7-3/760@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), Порядка ее заполнения и формата налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)".

Налоговая декларация о доходах может быть представлена налогоплательщиком в налоговый орган на бумажном носителе или по установленным форматам в электронном виде лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронном виде по телекоммуникационным каналам связи.

При отправке налоговой декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче налоговой декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Бланки декларации можно получить бесплатно в инспекции ФНС России по месту жительства налогоплательщика.

Управление рекомендует использовать при заполнении декларации по форме № 3-НДФЛ программу «Декларация».

Данный программный продукт можно получить бесплатно в налоговой инспекции или скачать на сайте УФНС России, перейдя по соответствующей ссылке в раздел «Помощь налогоплательщику/Программные средства/ Программные средства для физических лиц».

НК РФ предусматривает ответственность за непредставление налоговой декларации к налогоплательщикам, которые обязаны подать декларацию в целях исполнения возложенных на них налоговых обязательств по налогу на доходы физических лиц.

В соответствии со статьей 119 НК РФ непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

| Copyright © Москва

Краткий Справочник Бухгалтера: сайт КСБух

|

|

|